ЭКОНОМИКА

29.08.2014

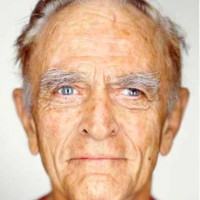

Игорь Зуев

Аналитик компании Aquarium Investments

Как обрушить нефтедоллар

Механизм отказа от долларовой системы запущен

-

Участники дискуссии:

1656 -

Последняя реплика:

больше месяца назад

Михаил Герчик,

Вадим Гилис,

Евгений Иванов,

Юрий Чуркин,

Владимир Бычковский,

Vadim Sushin,

Игорь Зуев,

Александр Литевский,

Владимир Копылков,

Марк Козыренко,

Владимир Соколов,

Евгений Крапивин,

Вячеслав Коновалов,

Дмитрий Ксиполитас,

Олег Лапшинов

Об уменьшении роли доллара в мировой финансовой системе говорят часто и много, зачастую предрекая самые мрачные последствия заката эпохи доллара для США и мировой экономики.

Однако пока доллар продолжает быть основной резервной валютой в мире, составляя значительную часть международных валютных резервов. Что же до сих пор удерживает американскую валюту на плаву в океане международных финансов? После конца «золотого стандарта» в 1971 году источником силы и надежности доллара стала нефть.

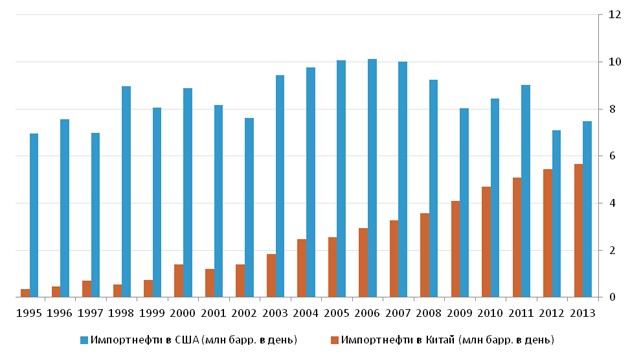

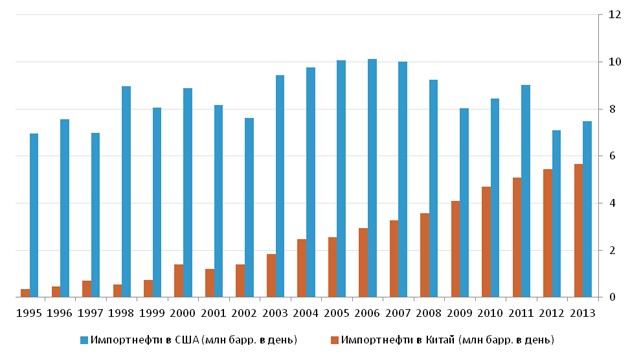

Укрепить позиции доллара как мировой резервной валюты помогло сотрудничество с крупнейшими экспортерами нефти в Персидском заливе и странами ОПЕК, которое окончательно устоялось в 1975 году. С тех пор нефтяной рынок претерпел серьезные структурные изменения. Экономический рост в развивающихся странах сделал их одними из крупнейших потребителей нефти. Китай стал крупнейшим потребителем энергоресурсов в мире, опередив США. Также за последние несколько лет важнейшим игроком на рынке стала Россия, заняв первое место по добыче нефти и природного газа. При этом как потребители, так и производители углеводородов продолжают использовать доллар во взаиморасчетах.

Такое положение дел начинает постепенно меняться. Например, Китай уже переводит расчеты с некоторыми торговыми партнерами на национальные валюты. Показательным примером может стать газовый контракт с Россией стоимостью 400 млрд долл. Высока вероятность, что рассчитываться за поставки газа страны будут в рублях и юанях. Товарооборот между этими странами приближается к 100 млрд долл., и лидеры Китая и России всерьез рассматривают возможность отказа от доллара в расчетах друг с другом.

Напряжение в отношениях между Западом и Россией из-за украинского кризиса, а также между США и Китаем из-за спорных островов в Южно-Китайском море лишь ускорит процесс ухода от доллара в торговле между крупнейшими развивающимися странами.

История

История системы нефтедоллара берет свое начало в 1971 году. Администрация президента Никсона в одностороннем порядке отказалась от привязки доллара к золоту, завершив период Бреттон-Вудских договоренностей, в рамках которых доллар обеспечивался золотом и в любой момент мог быть конвертирован в золото.

После отвязки доллара от золота появилось опасение по поводу сохранения высокого спроса на доллар со стороны других стран. Также встал вопрос о госдолге США, который рассматривался как надежный актив в рамках Бреттон-Вудской системы, так как доллар обеспечивался золотом. После отмены этого стандарта долг США переставал быть привлекательным.

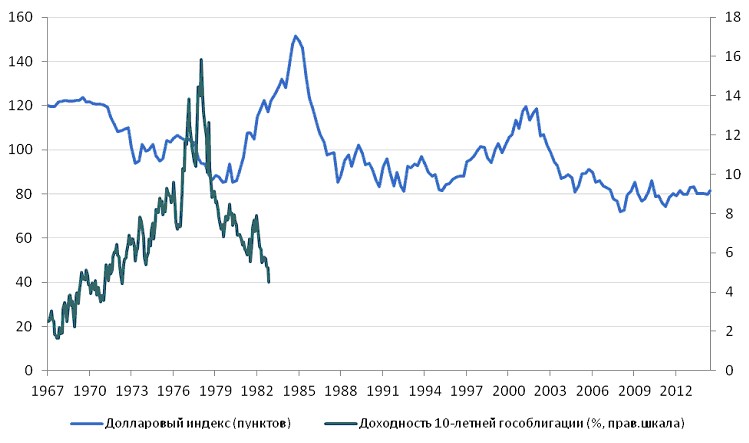

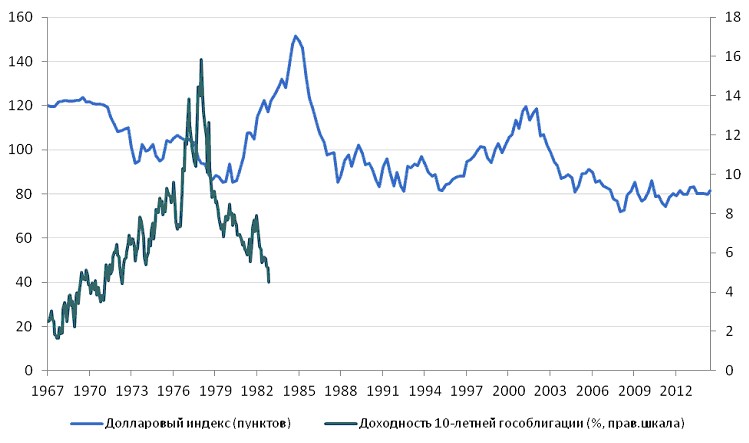

В начале 1970-х годов доллар плавно обесценивался и достиг минимальных значений к валютной корзине на отметке 85,0. Затем последовал период стабильного роста доллара, что объясняется двумя причинами: высокими процентными ставками в США при главе ФРС Поле Волкере и стратегической договоренностью между США и Саудовской Аравией.

Администрация Никсона нашла выход в соглашении между Штатами и Саудовской Аравией. Тогдашний госсекретарь Киссинджер договорился с саудитами о продаже им американского вооружения и предоставлении гарантий безопасности, в том числе от Израиля, в обмен на перевод торговли саудовской нефтью на доллары. К 1975 году примеру саудитов последовали и другие нефтедобытчики из стран ОПЕК.

В результате сверхуспешной дипломатии США смогли заменить Бреттон-Вудскую систему привязки к золоту на нефтедолларовый стандарт. Искусственно завышенный спрос на доллары не только сохранился, но и стал расти благодаря растущему спросу на нефть.

Как работает система нефтедолларов

Существование системы нефтедолларов является одним из ключевых факторов в экономической мощи США, так как она создает внешний спрос на доллары, позволяя постоянно аккумулировать долг без изменения реальной кредитоспособности. Вдобавок к этому рост денежной массы не приводит к разгону инфляции. Система устроена таким образом, что если японский резидент покупает сырую нефть у Саудовской Аравии, то он должен платить долларами, несмотря на то, что США в этой транзакции вообще не были задействованы. Позиции доллара настолько устойчивы, что контракты российского газового гиганта Газпрома с Европой рассчитываются в долларах. Даже торговля между Европейским союзом и Китаем до недавнего времени полностью проходила в долларах.

Если страна-импортер по какой-то причине не имеет запаса долларов, то она должна найти способ их получить, чтобы закупать энергоресурсы. Самый простой способ получения долларов — международный валютный рынок. Однако это не самый эффективный способ в плане расходов. В результате многие страны избрали стратегию, направленную на наращивание экспортного потенциала в торговле с США и увеличения валютной выручки.

Страны-потребители нефти должны запасаться долларами для покупки нефти, а долларовая прибыль стран-экспортеров нефти оседает в госдолге США.

Как результат, существование системы нефтедолларов дает США по крайней мере три преимущества:

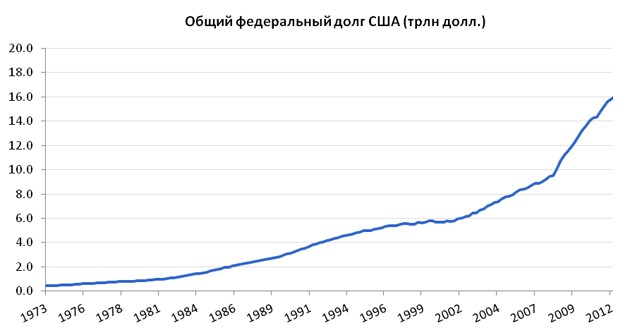

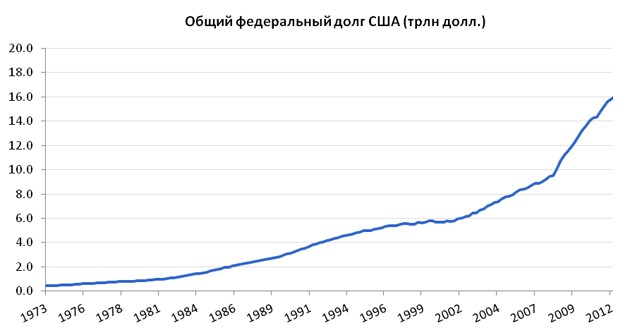

Пожалуй, одним из самых занимательных аспектов системы нефтедолларов — это обязательство стран-экспортеров нефти вкладывать долларовую прибыль от торговли в американские долговые инструменты. Этот процесс был назван «нефтедолларовая переработка», термин, придуманный Генри Киссинджером. Результатом этого обязательства стал резкий рост государственного долга США, начиная с 1970-х годов. На данный момент он составляет 18 трлн долл.

Завышенный спрос на американский госдолг позволяет США поддерживать низкие процентные ставки, что критически важно для потребительского сектора экономики. Переизбыток доллара в финансовой системе и заниженные процентные ставки в США создают структурные дисбалансы в мировой экономике.

Падение режима нефтедоллара?

Позиции доллара как мировой резервной валюты дают Штатам целый ряд преимуществ. Далеко не всех участников международных отношений это устраивает, и вопрос в том, возможно ли изменить текущую ситуацию. В первую очередь это, конечно, касается Китая. Катализатором в процессе ухода от доллара в торговых взаиморасчетах может стать осложнение отношений между Западом и Россией, что ускорит движение экономического центра мира на восток. Чем больше Запад оказывает давление на Россию, вводя все новые санкции, тем больше будет стимул у России к более тесному сотрудничеству со странами Азии.

По некоторым данным, в российском правительстве и деловых кругах активно обсуждается вопрос перевода экспортных операций с доллара на евро, рубли и юани. Ввиду того, что Россия является крупнейшим в мире экспортером природного газа и занимает второе место по экспорту нефти, уход от использования доллара может значительно уменьшить роль американской валюты на рынке энергоресурсов.

На Китай, обладающий 4 трлн долл. резервов, приходится треть мировых валютных резервов. Несмотря на то, что структура резервов в Китае является государственной тайной, и активную диверсификацию резервов в последнее время, можно с уверенностью говорить, что львиная доля валютных резервов Китая — это доллары.

С одной стороны, такая зависимость от доллара является проблемой, так как эти долларовые резервы возвращаются в США в виде купленных Китаем гособлигаций. С другой стороны, для Китая выгодно держать столько долларов для покупки импортируемой нефти. Напомним, что Китай сегодня потребляет 10% мирового экспорта сырой нефти при активном росте потребления. Помимо Китая есть еще один потенциально крупный потребитель энергоресурсов — Индия. Эти страны вместе с крупным экспортером нефти, например Россией, могут существенным образом пересмотреть текущую модель функционирования мирового рынка энергопоставок и использования в них доллара США.

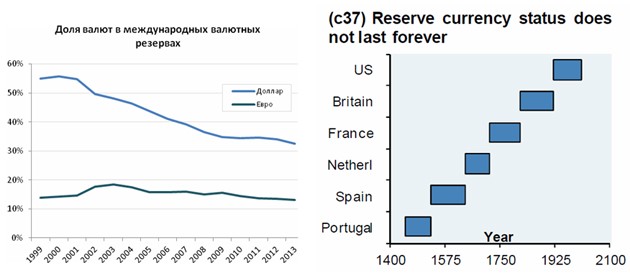

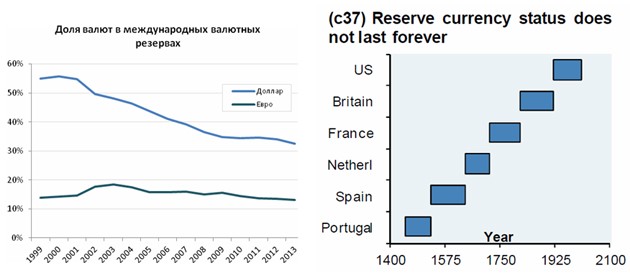

Согласно данным МВФ, доля доллара в международных валютных резервах упала с 55% в 1999 году до 32% в 2013 году. Доля европейской единой валюты осталась примерно на том же уровне. Такие резкие изменения объясняются ростом валютных резервов в странах, которые не предоставляют данные в МВФ о структуре своих резервов. Две такие страны — Китай и Тайвань, которые аккумулировали резервы в размере 4 трлн долл. и 420 млрд долл. соответственно. Если исключить эти страны, то картина будет следующая: доля доллара упала с 71% в 1999 году до 53% в 2013 году, а доля евро выросла с 17,9% в 1999 году до 32,4% в 2013 году.

Как следует из данных исследования банка HSBC, с начала 2014 года мировые компании резко увеличили использование китайской национальной валюты в торговых расчетах. Согласно данным HSBC, сейчас 22% мировых компаний используют юань при расчетах с партнерами, и 60% из них намерены в 2015 г. нарастить объемы таких платежей. Двузначный рост компаний, которые прибегают к расчетам в юанях, зафиксирован в США. В прошлом году таких предприятий было 9%, а сейчас уже 18%.

Народный Банк Китая активно развивает сотрудничество с другими крупными центробанками в торговле свопами. На данный момент такие соглашения есть со Швейцарским национальным банком, ЕЦБ и Банком Англии. Дальнейшему развитию юаня будут также способствовать грядущие реформы: постепенная либерализация валютного курса, а также увеличение видов доступных операций. Кроме того, использование юаня при работе с китайскими партнерами исключает валютные риски. Однако пока Китай не проведет более широкую реформу финансового рынка и не либерализует рынки капитала для покупки иностранными инвесторами активов в юанях, роль китайской валюты как потенциальной мировой резервной валюты будет ограничена.

Общий товарооборот Китая в прошлом году превысил 4 трлн долл., и Китай обогнал по этому показателю США. Прогнозируется, что уже в 2015 году 30% китайской торговли будет переведено на расчеты в юанях.

За последнее время наметилась устойчивая тенденция к уходу от доллара в торговле между крупными странами. Второй крупнейший банк России — ВТБ — заключил соглашение с Банком Китая о взаиморасчетах в местных валютах. Нефтяная компания «Газпром нефть», по некоторым данным, договорилась с большинством своих клиентов о переводе расчетов на евро, а с Беларусью на рубли. «МегаФон» перевел 40% свободных средств в гонконгский доллар. То же самое начал делать и «Норильский никель».

В России существует механизм, с помощью которого государство может заставить компании определенный процент торговли вести в рублях вплоть до полного перевода на рубли. В то же время на практике полностью перевести торговлю на рубли можно только при готовности торговых партнеров торговать рублем. Некоторые страны уже выразили такую готовность, например, Китай и Иран.

БРИКС — новый полюс экономической силы

О странах БРИКС как о новом центре экономического развития начали говорить еще в 2001 году. Сегодня на страны БРИКС приходится 26,7% суши, 42% населения, 28,3% мирового ВВП, 22% добычи нефти, 40% производства с/х продукции и валютные резервы, превышающие 4 трлн долл. Степень экономической и торговой кооперации между странами-членами БРИКС пока достаточно низкая, но недавние договоренности на саммите в Бразилии позволяют всерьез рассматривать БРИКС как крупнейший экономический блок и важного геополитического игрока.

На саммите в бразильской Форталезе было принято решение о создании банка развития с капиталом 50 млрд долл. и фонда валютных резервов размером 100 млрд долл. Каждая страна-участница сможет получать разные объемы из фонда. В целом же фонд станет страховочным механизмом для развивающихся стран при резких колебаниях валют.

Создание резервного валютного фонда может стать важной вехой в реализации плана ухода от хранения доллара и долларовых активов.

Сегодня развивающимся странам приходится накапливать огромные валютные резервы для защиты от волатильных рынков капитала. Частные инвесторы и финансовые институты стремятся получить надежные и ликвидные активы, и такими активами обычно являются гособлигации. Загвоздка в том, что количество таких активов в мире снижается. В еврозоне страной с низким риском можно считать разве что Германию. Япония и Швейцария ограничивают приток капитала, чтобы не росли иена и франк и не снижалась конкурентоспособность их экспорта. Таким образом, остаются США как основной поставщик надежных и ликвидных активов в виде гособлигаций.

Доля стран БРИКС в мировом экспорте выросла с 8% в 2001 году до 16% в 2011 году. С ростом экономик и торговли между БРИКС смысл производить расчеты в долларах будет сходить на нет, что еще больше ускорит уменьшение роли доллара в мировой финансовой системе. На наш взгляд, членство в БРИКС не ограничится Бразилией, Россией, Индией, Китаем и Южной Африкой, а будет расширяться за счет так называемой группы МИСТ — Мексика, Индонезия, Турция и Южная Корея — и других развивающихся стран. Страны БРИКС могут стать локомотивом в антидолларовой кампании, привлекая новые страны, которые заинтересованы в избавлении от долларовой зависимости.

Вывод

Уровень жизни в США не в последнюю очередь зависит от использования доллара в международной торговле. Если Россия и Китай начнут торговать друг с другом, не используя доллар, а за ними последуют и другие страны, это может нанести непоправимый удар по системе нефтедолларов и глобальной зависимости от долларовых активов. Еще более серьезной угрозой для нефтедолларового стандарта является возможный отказ от него Саудовской Аравии. Тогда вся система рухнет, так как два крупнейших экспортера нефти — Саудовская Аравия и Россия — больше не будут использовать доллар в торговле нефтью. Мировая финансовая система подвергнется серьезной перестройке с неопределенными последствиями.

Трансформация мира к использованию нескольких резервных валют и снижению роли доллара не произойдет в одночасье. Этот процесс займет время и может продлиться от нескольких лет до десятилетий. Мы не призываем сию минуту продавать доллар, который в последние месяцы уверенно укрепляется, или американские гособлигации, которые так же демонстрируют устойчивую динамику к росту.

Важно другое — долларовая система уже не рассматривается как безальтернативная, и механизм отказа от нее запущен и вряд ли будет остановлен.

Однако пока доллар продолжает быть основной резервной валютой в мире, составляя значительную часть международных валютных резервов. Что же до сих пор удерживает американскую валюту на плаву в океане международных финансов? После конца «золотого стандарта» в 1971 году источником силы и надежности доллара стала нефть.

Укрепить позиции доллара как мировой резервной валюты помогло сотрудничество с крупнейшими экспортерами нефти в Персидском заливе и странами ОПЕК, которое окончательно устоялось в 1975 году. С тех пор нефтяной рынок претерпел серьезные структурные изменения. Экономический рост в развивающихся странах сделал их одними из крупнейших потребителей нефти. Китай стал крупнейшим потребителем энергоресурсов в мире, опередив США. Также за последние несколько лет важнейшим игроком на рынке стала Россия, заняв первое место по добыче нефти и природного газа. При этом как потребители, так и производители углеводородов продолжают использовать доллар во взаиморасчетах.

Такое положение дел начинает постепенно меняться. Например, Китай уже переводит расчеты с некоторыми торговыми партнерами на национальные валюты. Показательным примером может стать газовый контракт с Россией стоимостью 400 млрд долл. Высока вероятность, что рассчитываться за поставки газа страны будут в рублях и юанях. Товарооборот между этими странами приближается к 100 млрд долл., и лидеры Китая и России всерьез рассматривают возможность отказа от доллара в расчетах друг с другом.

Напряжение в отношениях между Западом и Россией из-за украинского кризиса, а также между США и Китаем из-за спорных островов в Южно-Китайском море лишь ускорит процесс ухода от доллара в торговле между крупнейшими развивающимися странами.

История

История системы нефтедоллара берет свое начало в 1971 году. Администрация президента Никсона в одностороннем порядке отказалась от привязки доллара к золоту, завершив период Бреттон-Вудских договоренностей, в рамках которых доллар обеспечивался золотом и в любой момент мог быть конвертирован в золото.

После отвязки доллара от золота появилось опасение по поводу сохранения высокого спроса на доллар со стороны других стран. Также встал вопрос о госдолге США, который рассматривался как надежный актив в рамках Бреттон-Вудской системы, так как доллар обеспечивался золотом. После отмены этого стандарта долг США переставал быть привлекательным.

В начале 1970-х годов доллар плавно обесценивался и достиг минимальных значений к валютной корзине на отметке 85,0. Затем последовал период стабильного роста доллара, что объясняется двумя причинами: высокими процентными ставками в США при главе ФРС Поле Волкере и стратегической договоренностью между США и Саудовской Аравией.

Администрация Никсона нашла выход в соглашении между Штатами и Саудовской Аравией. Тогдашний госсекретарь Киссинджер договорился с саудитами о продаже им американского вооружения и предоставлении гарантий безопасности, в том числе от Израиля, в обмен на перевод торговли саудовской нефтью на доллары. К 1975 году примеру саудитов последовали и другие нефтедобытчики из стран ОПЕК.

В результате сверхуспешной дипломатии США смогли заменить Бреттон-Вудскую систему привязки к золоту на нефтедолларовый стандарт. Искусственно завышенный спрос на доллары не только сохранился, но и стал расти благодаря растущему спросу на нефть.

Как работает система нефтедолларов

Существование системы нефтедолларов является одним из ключевых факторов в экономической мощи США, так как она создает внешний спрос на доллары, позволяя постоянно аккумулировать долг без изменения реальной кредитоспособности. Вдобавок к этому рост денежной массы не приводит к разгону инфляции. Система устроена таким образом, что если японский резидент покупает сырую нефть у Саудовской Аравии, то он должен платить долларами, несмотря на то, что США в этой транзакции вообще не были задействованы. Позиции доллара настолько устойчивы, что контракты российского газового гиганта Газпрома с Европой рассчитываются в долларах. Даже торговля между Европейским союзом и Китаем до недавнего времени полностью проходила в долларах.

Если страна-импортер по какой-то причине не имеет запаса долларов, то она должна найти способ их получить, чтобы закупать энергоресурсы. Самый простой способ получения долларов — международный валютный рынок. Однако это не самый эффективный способ в плане расходов. В результате многие страны избрали стратегию, направленную на наращивание экспортного потенциала в торговле с США и увеличения валютной выручки.

Страны-потребители нефти должны запасаться долларами для покупки нефти, а долларовая прибыль стран-экспортеров нефти оседает в госдолге США.

Как результат, существование системы нефтедолларов дает США по крайней мере три преимущества:

- Увеличивает международный спрос на доллары

- Увеличивает международный спрос на американские долговые инструменты

- Дает возможность США покупать нефть за валюту, которую сами же могут напечатать

Пожалуй, одним из самых занимательных аспектов системы нефтедолларов — это обязательство стран-экспортеров нефти вкладывать долларовую прибыль от торговли в американские долговые инструменты. Этот процесс был назван «нефтедолларовая переработка», термин, придуманный Генри Киссинджером. Результатом этого обязательства стал резкий рост государственного долга США, начиная с 1970-х годов. На данный момент он составляет 18 трлн долл.

Завышенный спрос на американский госдолг позволяет США поддерживать низкие процентные ставки, что критически важно для потребительского сектора экономики. Переизбыток доллара в финансовой системе и заниженные процентные ставки в США создают структурные дисбалансы в мировой экономике.

Падение режима нефтедоллара?

Позиции доллара как мировой резервной валюты дают Штатам целый ряд преимуществ. Далеко не всех участников международных отношений это устраивает, и вопрос в том, возможно ли изменить текущую ситуацию. В первую очередь это, конечно, касается Китая. Катализатором в процессе ухода от доллара в торговых взаиморасчетах может стать осложнение отношений между Западом и Россией, что ускорит движение экономического центра мира на восток. Чем больше Запад оказывает давление на Россию, вводя все новые санкции, тем больше будет стимул у России к более тесному сотрудничеству со странами Азии.

По некоторым данным, в российском правительстве и деловых кругах активно обсуждается вопрос перевода экспортных операций с доллара на евро, рубли и юани. Ввиду того, что Россия является крупнейшим в мире экспортером природного газа и занимает второе место по экспорту нефти, уход от использования доллара может значительно уменьшить роль американской валюты на рынке энергоресурсов.

На Китай, обладающий 4 трлн долл. резервов, приходится треть мировых валютных резервов. Несмотря на то, что структура резервов в Китае является государственной тайной, и активную диверсификацию резервов в последнее время, можно с уверенностью говорить, что львиная доля валютных резервов Китая — это доллары.

С одной стороны, такая зависимость от доллара является проблемой, так как эти долларовые резервы возвращаются в США в виде купленных Китаем гособлигаций. С другой стороны, для Китая выгодно держать столько долларов для покупки импортируемой нефти. Напомним, что Китай сегодня потребляет 10% мирового экспорта сырой нефти при активном росте потребления. Помимо Китая есть еще один потенциально крупный потребитель энергоресурсов — Индия. Эти страны вместе с крупным экспортером нефти, например Россией, могут существенным образом пересмотреть текущую модель функционирования мирового рынка энергопоставок и использования в них доллара США.

Согласно данным МВФ, доля доллара в международных валютных резервах упала с 55% в 1999 году до 32% в 2013 году. Доля европейской единой валюты осталась примерно на том же уровне. Такие резкие изменения объясняются ростом валютных резервов в странах, которые не предоставляют данные в МВФ о структуре своих резервов. Две такие страны — Китай и Тайвань, которые аккумулировали резервы в размере 4 трлн долл. и 420 млрд долл. соответственно. Если исключить эти страны, то картина будет следующая: доля доллара упала с 71% в 1999 году до 53% в 2013 году, а доля евро выросла с 17,9% в 1999 году до 32,4% в 2013 году.

Как следует из данных исследования банка HSBC, с начала 2014 года мировые компании резко увеличили использование китайской национальной валюты в торговых расчетах. Согласно данным HSBC, сейчас 22% мировых компаний используют юань при расчетах с партнерами, и 60% из них намерены в 2015 г. нарастить объемы таких платежей. Двузначный рост компаний, которые прибегают к расчетам в юанях, зафиксирован в США. В прошлом году таких предприятий было 9%, а сейчас уже 18%.

Народный Банк Китая активно развивает сотрудничество с другими крупными центробанками в торговле свопами. На данный момент такие соглашения есть со Швейцарским национальным банком, ЕЦБ и Банком Англии. Дальнейшему развитию юаня будут также способствовать грядущие реформы: постепенная либерализация валютного курса, а также увеличение видов доступных операций. Кроме того, использование юаня при работе с китайскими партнерами исключает валютные риски. Однако пока Китай не проведет более широкую реформу финансового рынка и не либерализует рынки капитала для покупки иностранными инвесторами активов в юанях, роль китайской валюты как потенциальной мировой резервной валюты будет ограничена.

Общий товарооборот Китая в прошлом году превысил 4 трлн долл., и Китай обогнал по этому показателю США. Прогнозируется, что уже в 2015 году 30% китайской торговли будет переведено на расчеты в юанях.

За последнее время наметилась устойчивая тенденция к уходу от доллара в торговле между крупными странами. Второй крупнейший банк России — ВТБ — заключил соглашение с Банком Китая о взаиморасчетах в местных валютах. Нефтяная компания «Газпром нефть», по некоторым данным, договорилась с большинством своих клиентов о переводе расчетов на евро, а с Беларусью на рубли. «МегаФон» перевел 40% свободных средств в гонконгский доллар. То же самое начал делать и «Норильский никель».

В России существует механизм, с помощью которого государство может заставить компании определенный процент торговли вести в рублях вплоть до полного перевода на рубли. В то же время на практике полностью перевести торговлю на рубли можно только при готовности торговых партнеров торговать рублем. Некоторые страны уже выразили такую готовность, например, Китай и Иран.

БРИКС — новый полюс экономической силы

О странах БРИКС как о новом центре экономического развития начали говорить еще в 2001 году. Сегодня на страны БРИКС приходится 26,7% суши, 42% населения, 28,3% мирового ВВП, 22% добычи нефти, 40% производства с/х продукции и валютные резервы, превышающие 4 трлн долл. Степень экономической и торговой кооперации между странами-членами БРИКС пока достаточно низкая, но недавние договоренности на саммите в Бразилии позволяют всерьез рассматривать БРИКС как крупнейший экономический блок и важного геополитического игрока.

На саммите в бразильской Форталезе было принято решение о создании банка развития с капиталом 50 млрд долл. и фонда валютных резервов размером 100 млрд долл. Каждая страна-участница сможет получать разные объемы из фонда. В целом же фонд станет страховочным механизмом для развивающихся стран при резких колебаниях валют.

Создание резервного валютного фонда может стать важной вехой в реализации плана ухода от хранения доллара и долларовых активов.

Сегодня развивающимся странам приходится накапливать огромные валютные резервы для защиты от волатильных рынков капитала. Частные инвесторы и финансовые институты стремятся получить надежные и ликвидные активы, и такими активами обычно являются гособлигации. Загвоздка в том, что количество таких активов в мире снижается. В еврозоне страной с низким риском можно считать разве что Германию. Япония и Швейцария ограничивают приток капитала, чтобы не росли иена и франк и не снижалась конкурентоспособность их экспорта. Таким образом, остаются США как основной поставщик надежных и ликвидных активов в виде гособлигаций.

Доля стран БРИКС в мировом экспорте выросла с 8% в 2001 году до 16% в 2011 году. С ростом экономик и торговли между БРИКС смысл производить расчеты в долларах будет сходить на нет, что еще больше ускорит уменьшение роли доллара в мировой финансовой системе. На наш взгляд, членство в БРИКС не ограничится Бразилией, Россией, Индией, Китаем и Южной Африкой, а будет расширяться за счет так называемой группы МИСТ — Мексика, Индонезия, Турция и Южная Корея — и других развивающихся стран. Страны БРИКС могут стать локомотивом в антидолларовой кампании, привлекая новые страны, которые заинтересованы в избавлении от долларовой зависимости.

Вывод

Уровень жизни в США не в последнюю очередь зависит от использования доллара в международной торговле. Если Россия и Китай начнут торговать друг с другом, не используя доллар, а за ними последуют и другие страны, это может нанести непоправимый удар по системе нефтедолларов и глобальной зависимости от долларовых активов. Еще более серьезной угрозой для нефтедолларового стандарта является возможный отказ от него Саудовской Аравии. Тогда вся система рухнет, так как два крупнейших экспортера нефти — Саудовская Аравия и Россия — больше не будут использовать доллар в торговле нефтью. Мировая финансовая система подвергнется серьезной перестройке с неопределенными последствиями.

Трансформация мира к использованию нескольких резервных валют и снижению роли доллара не произойдет в одночасье. Этот процесс займет время и может продлиться от нескольких лет до десятилетий. Мы не призываем сию минуту продавать доллар, который в последние месяцы уверенно укрепляется, или американские гособлигации, которые так же демонстрируют устойчивую динамику к росту.

Важно другое — долларовая система уже не рассматривается как безальтернативная, и механизм отказа от нее запущен и вряд ли будет остановлен.

Дискуссия

Еще по теме

Еще по теме

Gvido Pumpurs

настоящий латвийский пенсионер

АФРИКА СТАНЕТ САМЫМ БЫСТРОРАСТУЩИМ РЕГИОНОМ

После Восточний и Южной Азии в 2024 и 2025 годах

Николай Кабанов

Политик, публицист

ОБЪЯВИЛИ КОГДА ЛАТВИЯ БУДЕТ ПРОЦВЕТАТЬ

Уже скоро

Институт развития технологий ТЭК

изучает связь энергетики, с экономикой и политикой

Парадоксы зеленого перехода

Для энергоперехода требуется увеличить добычу нефти и газа

IMHO club